|

Nel

1897, Charles Dow sviluppò due indici di mercato: l'Industrial Average, che

includeva 12 blue chips e il Rail Average che ne includeva altre 20. Oggi

sono noti come il Dow Jones Industrials Average e il Dow Jones

Transportation Average. La "Dow Theory" risultò da una serie di

articoli pubblicati da Charles Dow nel Wall Street Journal tra il 1900 e il

1902. Furono successivamente WilIiam P. Hamilton e Robert Rhea a

riorganizzarne i concetti dopo la sua morte, strutturandoli nella forma

attualmente conosciuta.

Dow

paragonò gli andamenti di Borsa alle maree rendendosi conto che i prezzi

dei titoli delle maggiori società tendevano a muoversi tutti insieme e che

i pochi titoli con un andamento in controtendenza rispetto ai primi,

ritornavano a seguire l'andamento generale nell'arco di qualche giorno o al

massimo di qualche settimana. Ovviamente alcuni titoli presentavano

un'accelerazione più alta di altri, ma il senso non ne mutava il

sostanziale significato. Dow espresse il concetto di livello del mercato

azionario calcolando il prezzo medio di un numero predefinito di titoli. Lo

scopo della teoria di Dow è quello di prendere come riferimento il

comportamento del mercato azionario come indice dello sviluppo generale.

Questa teoria è alla base di quelle che saranno la stragrande maggioranza

dei principi dell’attuale analisi tecnica.

La

teoria di Dow si basa sui seguenti principi:

1)

Un indice sconta tutto.

Il prezzo di un'azione sconta tutto ciò che è conosciuto su di essa.

Appena giunge una nuova informazione, i partecipanti al mercato disseminano

l'informazione e il prezzo subito si adegua. Ugualmente gli indici di

mercato scontano e riflettono tutto ciò che è noto ai partecipanti al

mercato.

2)

Il mercato è formato da tre trends.

a) Movimento primario (major trend): è la tendenza principale, per la quale

un mercato si definisce toro (bullish o rialzista) oppure orso (bearish o

ribassista). Dura da uno a più anni. Quando la tendenza primaria è al

rialzo i prezzi sono in salita per un lungo periodo di tempo, intervallati

da reazioni secondarie.

b)

Movimenti secondari (intermediate trend): si tratta di movimenti opposti

alla tendenza primaria in un mercato sia che nel lungo periodo sia bullish o

bearish. Questi durano da tre settimane a molti mesi e possono ritracciare

dal 33% al 66% del progresso o regresso acquisito con il movimento primario;

il ritracciamento più frequente è del 50%.

c)

Movimenti terziari o minori (minor trend): sono rialzi o ribassi di mercato

che durano solo per un periodo limitatissimo di tempo, da giornalieri fino

ad un massimo di tre settimane. Non sono in grado di influenzare i movimenti

primari o secondari e sono molto difficili da prevedere perché si ripetono

in modo pressoché casuale; presentano inoltre una maggiore possibilità di

essere manipolati in una qualche misura. Questi movimenti possono essere

trascurati poiché ininfluenti rispetto al trend primario o secondario.

3)

La teoria di Dow suddivide il ciclo completo di mercato in 6 fasi:

Accumulazione:

quando la maggioranza degli investitori è convinta di essere ancora in un

mercato al ribasso, le cosiddette mani forti (investitori professionali)

iniziano ad acquistare a prezzi particolarmente convenienti, nella

consapevolezza che la fase ribassista è in esaurimento. Gli acquisti

vengono fatti gradualmente, in modo da non provocare scossoni sul listino.

Si forma così una serie di movimenti laterali.

Convinzione:

in questa seconda fase cresce la convinzione che un nuovo mercato toro abbia

avuto inizio; le quotazioni salgono e comincia a fiorire l'ottimismo.

Speculazione:

è l'ultima fase del rialzo; l'ottimismo si trasforma in euforia e si

assiste ad una rapidissima quanto repentina crescita delle quotazioni.

Entrano sul mercato anche le cosiddette mani deboli, solitamente piccoli

risparmiatori, che immancabilmente decidono di acquistare quando i prezzi

sono vicini ai loro massimi, incoraggiati anche dal chiasso dei mezzi di

comunicazione, che descrivono il boom finanziario in corso.

Distribuzione:

gli operatori dominanti nel mercato si accorgono che il rialzo è finito e

cominciano ad alleggerire le proprie posizioni lunghe. La fase espansiva

risulta indebolita e si crea un movimento laterale.

Panico:

si manifesta un brusco declino dei prezzi, dal momento che tutti si

accorgono che il mercato non ha più nulla da dare e vendono al meglio per

salvarsi dal ribasso generale.

Frustrazione:

ultima fase del mercato orso, in cui gli ultimi rimasti con i titoli in mano

li vendono ai prezzi minimi assoluti. Generalmente si tratta proprio di quei

piccoli risparmiatori che avevano acquistato sui massimi, durante la fase di

speculazione. L'indebolimento di questa ultima fase di flessione coincide

con un nuovo processo di accumulazione.

4)

Movimenti laterali (linee):

Una linea è un movimento di prezzo di due o tre settimane o più, durante

il quale la variazione di prezzo degli indici non fa registrare scostamenti

superiori al 5% della propria media. Tale movimento indica sia

accumulazione, sia distribuzione. Sono di situazioni di congestione durante

le quali i prezzi tendono ad oscillare in un corridoio grafico orizzontale.

La rottura del corridoio al rialzo indica accumulazione e predice prezzi

più alti, mentre una caduta sotto il limite del corridoio indica

distribuzione e quindi future quotazioni più basse.

5)

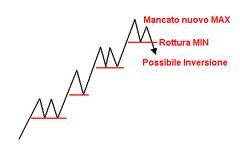

Inversioni di tendenza:

Una tendenza al rialzo (bull market) è identificata da massimi e minimi

relativi dei prezzi con valori superiori rispetto ai precedenti estremi

relativi; al contrario una tendenza al ribasso (bear market) è

caratterizzata da livelli minimi e massimi dell'indice in progressivo

declino.

Il primo segnale di una possibile inversione di tendenza sarà dato dal

fallimento del mercato nel creare un nuovo massimo più alto o minimo più

basso di quello precedente.

6)

Relazione tra quotazioni e volumi:

La situazione normale è quella di “volume Concordante”: il volume degli

scambi aumenta durante un mercato al rialzo (bull) e si contrae durante un

mercato in ribasso (bear). Quando questo non avviene (volume discordante),

viene generato un possibile segnale di inversione di tendenza. Questo

principio deve essere utilizzato però, solo come indicazione aggiuntiva in

un'analisi completa e dettagliata del ciclo di mercato.

7)

Conferma degli indici:

Uno dei principi della teoria di Dow che viene ritenuto tra i più

importanti è dato dal fatto che l'andamento degli indici industriali e dei

trasporti debba essere concordante.

In questo modo quando l'indice Dow Jones Industrial Average inizia una

presunta fase espansiva primaria, essa è ritenuta valida solo se si

verifica in corrispondenza di una concomitante fase espansiva del Dow Jones

Transportation. Un movimento di un indice non confermato può condurre a

conclusioni errate.

La logica del principio prende vita dal fatto che se il mercato azionario è

un barometro delle condizioni economiche, allora durante un mercato toro i

prezzi crescenti devono riguardare sia le società che producono merci, sia

le società che le trasportano. Nella borsa americana la storia ha

dimostrato la validità di questo principio

7) Contano solo i prezzi di chiusura.

La Teoria di Dow non tiene in alcuna considerazione i top e i bottom

giornalieri ma utilizza solo i prezzi di chiusura. Nonostante le

perplessità che può provocare questa regola, essa, come tutte le altre

della teoria, ha superato l'esame del tempo.

|